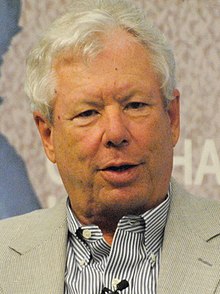

Richard Thaler , la enciclopedia libre

| Richard Thaler | ||

|---|---|---|

| ||

| Información personal | ||

| Nombre en inglés | Richard H. Thaler | |

| Nacimiento | 12 de septiembre de 1945 East Orange (Estados Unidos) | |

| Nacionalidad | Estadounidense | |

| Religión | Judaísmo | |

| Educación | ||

| Educación | doctor en Filosofía | |

| Educado en |

| |

| Supervisor doctoral | Sherwin Rosen | |

| Información profesional | ||

| Ocupación | Economista | |

| Área | Economía conductual | |

| Cargos ocupados | Presidente de American Economic Association (2015-2016) | |

| Empleador | ||

| Afiliaciones | University of Chicago Press | |

| Miembro de | ||

| Distinciones |

| |

Richard H. Thaler (East Orange, 12 de septiembre de 1945) es un economista estadounidense.

Conocido por sus aportes teóricos en finanzas conductuales y por su colaboración con Daniel Kahneman y otros en la definición avanzada de este campo. En 2017 fue laureado con el Premio del Banco de Suecia en Ciencias Económicas en memoria de Alfred Nobel[1] por sus contribuciones a la economía conductual.

Biografía[editar]

Se doctoró en Ciencias Económicas en la Universidad de Rochester en 1974. Actualmente enseña en la University of Chicago Booth School of Business, y colabora con el "National Bureau of Economic Research".

Trayectoria[editar]

Thaler logró fama en el campo de la ciencia económica publicando una columna habitual en el Journal of Economic Perspectives desde 1987 a 1990 titulada "Anomalías", en la que documentaba casos particulares de conducta económica que parecían violar la teoría tradicional microeconómica.[2]

Kahneman citó después su trabajo conjunto con Thaler como uno de los principales factores para se laureado con el Premio del Banco de Suecia en Ciencias Económicas en memoria de Alfred Nobel, diciendo "El comité me citó por haber integrado percepciones desde la investigación psicológica en la ciencia económica..,.. pero aunque no deseo renunciar a ningún crédito por mi contribución, debo decir que me parece que el trabajo de integración fue realmente hecho principalmente por Thaler y el grupo de jóvenes economistas que rápidamente comenzaron a su alrededor".[3]

El Comité indica en la presentación del galardón que sus trabajos "han construido un puente entre el análisis económico y psicológico de la toma de decisiones por parte de los individuos, explorando aspectos cómo la racionalidad limitada, las preferencias sociales y la falta de autocontrol afectan a las decisiones de las personas y los resultados de los mercados." Y "Richard Thaler ha desempeñado un papel crucial en el desarrollo de la economía del comportamiento durante las últimas cuatro décadas", añadiendo que el economista estadounidense ha proporcionado los "cimientos" empíricos y conceptuales de este campo: "Al incorporar nuevas ideas sobre la psicología humana al análisis económico, ha dotado a los economistas de una mayor riqueza de herramientas analíticas y experimentales para comprender y predecir el comportamiento humano".[4]

Este enfoque conductual aporta a la economía "un análisis más realista de cómo piensan y actúan las personas cuando están tomando decisiones económicas", lo que ayuda a "diseñar medidas e instituciones que incrementan los beneficios para el conjunto de la sociedad".[5]

Este posicionamiento difiere de la teoría tradicional, que da por sentado que las personas tienen buen acceso a la información y la procesan de forma correcta, lo que casi siempre está lejos de suceder en la realidad.[6]

Thaler también ha escrito algunos libros orientados a lectores legos en el tema de las finanzas conductuales, incluyendo Quasi-rational Economics y The Winner's Curse. Este último contiene muchas de sus columnas "anomalías", revisadas y adaptadas para una audiencia popular. Participó en la película ganadora de un Óscar La gran apuesta, donde, sentado en una mesa de Black Jack, explicó en dos minutos junto a Selena Gomez la crisis de las hipotecas subprime.[7]

Contribuciones notables[editar]

Conceptos básicos de su pensamiento económico[8][editar]

- "La economía tradicional no es incorrecta, pero se puede mejorar": Los modelos tradicionales suponen que siempre tomamos la decisión mejor para nosotros, teniendo en cuenta las circunstancias y que lo único que nos hace felices es nuestro propio interés, que no tenemos problemas de autocontrol o que nuestras creencias y opiniones no están sesgadas.

- "Supuesto de optimización plausible": Ya que hay tareas que nos resultan más difíciles que otras, es decir, en las que cometemos más errores, y que hay personas más inteligentes que otras, es decir, que cometen menos errores que otros, si vamos a hacer prescripciones de política económica debemos antes enriquecer el modelo y entender que las fricciones existen.

- "¿Qué puede ser la economía sino una ciencia sobre el comportamiento?": La economía estudia comportamiento de los individuos cuando toman decisiones económicas. El problema surge cuando nuestros modelos no son todo lo realistas que debieran. Los seres humanos cometemos "errores" sistemáticos y queremos entender de dónde vienen y a qué llevan.

- "No es un aspecto secundario de la teoría económica": No es cierto que aunque las motivaciones de los modelos económicos sean simplificaciones, al final los sujetos se comportan "como si" esos modelos fueran ciertos. En la mayor parte de las situaciones no nos comportamos como predicen los modelos. Resulta que precisamente aquellas decisiones más difíciles, comprar una casa, contraer matrimonio, elegir una profesión.... son aquellas que decidimos pocas veces y sobre las que es difícil aprender por propia experiencia.

- "Los mercados no son perfectos": Los modelos económicos tradicionales postulan que 1) "nada es gratis", que quiere decir que no se puede "vencer" al mercado y por tanto poder beneficiarse del arbitraje y que 2) los precios de los activos son igual a su valor intrínseco, es decir, que realmente no existen las burbujas. La realidad nos muestra los amplios márgenes de intermediación de los que se benefician los agentes que operan en el mercado mejor informados y posicionados. Por otro lado la recurrente formación de burbujas en los mercados y sus periódicos estallidos refutan la teoría del valor tradicional.

- "Sesgo del presente": Tendemos a darle más peso al presente en nuestras decisiones y terminamos cometiendo errores. Preferimos comprar algo que nos satisfaga hoy frente a una ganancia futura. Estas preferencias pueden hacer que tomemos decisiones poco consistentes o irracionales.[9]

- "Demasiados factores supuestamente irrelevantes": Según la economía tradicional, los llamados "costes sumergidos" (los derivados de decisiones erróneas pasadas que no podemos recuperar) no deberían afectar nuestras decisiones de inversión presentes, ni la forma de presentar un problema ("framing") debería cambiar nuestra elección porque nos dieran una opción u otra por defecto. Sin embargo está demostrado que muchos inversores siguen invirtiendo en algo, no porque crean que vaya a rendirles más en el futuro, sino porque con lo que ya han invertido en el pasado es difícil asumir que se trata de dinero perdido. Igualmente las decisiones por defecto, como en el caso de la donación de órganos, influyen grandemente en los resultados globales efectivos de las mismas.

- "Hacia las políticas basadas en la evidencia...y la teoría basada en la evidencia": Tomar medidas políticas sin tener evidencia empírica sobre si van a funcionar es una temeridad. Por ello el uso de experimentos de campo a pequeña escala sirve para diseñar y mejorar dichas medidas. Thaler cree que el problema viene de que usamos la teoría para dos funciones distintas: 1) encontrar la mejor manera de resolver un problema y 2) describir cómo la gente resuelve los problemas. Desgraciadamente, dado que nos parecemos más a Homer Simpson que al consumidor tipo de la teoría tradicional, ambas funciones son distintas. En los últimos 20 años se han multiplicado las teorías económicas que incorporan aspectos psicológicos más realistas (la teoría "prospectiva", modelos de decisión intertemporal con sesgos, modelos de preferencias sociales, de puntos de referencia, de racionalidad limitada...), y poco a poco se van incorporando a todos los campos como algo estándar.

- "Orígenes de la Economía conductual": Thaler recurre a algunos de los "padres" de la Economía cuando busca las raíces de la Economía del Comportamiento. Por ejemplo, cita el "otro" libro de Adam Smith, "La Teoría de los Sentimientos Morales" como la base sobre la que luego se han construido modelos sobre exceso de confianza ("overconfidence"), aversión a la pérdida ("loss aversion") o los problemas de autocontrol. Igualmente, nombra a John Maynard Keynes como el primero en introducir aspectos psicológicos en el campo de las finanzas ("Behavioral Fiance") y reivindica a Vilfredo Pareto por su convicción en que los fundamentos de la Economía han de estar basados en la Psicología.

Véase también[editar]

Referencias[editar]

- ↑ «Richard H. Thaler, pionero de la economía conductual, Premio Nobel de Economía 2017». Diario Expansión. 9 de octubre de 2017. Consultado el 9 de octubre de 2017.

- ↑ "Anomalies" Archivado el 17 de octubre de 2013 en Wayback Machine., articles published in the Journal of Economic Perspectives; Richard Thaler. University of Chicago.

- ↑ Daniel Kahneman - Biography; Nobel Price.

- ↑ «Richard Thaler, Premio Nobel de Economía 2017». www.larazon.es. Consultado el 9 de octubre de 2017.

- ↑ Marco Carrasco Villanueva. «Richard Thaler y el auge de la Economía Conductual». Lucidez. Consultado el 25 de enero de 2018.

- ↑ «Richard Thaler, premio Nobel de Economía por sus estudios sobre la 'economía del comportamiento'». ELMUNDO. Consultado el 9 de octubre de 2017.

- ↑ Pascual, Manuel González (12 de septiembre de 2016). «No invertimos como el capitán Spock sino como Homer Simpson». Cinco Días. Consultado el 10 de octubre de 2017.

- ↑ Biel, Pedro Rey (22 de enero de 2016). «De Mr. Spock a Homer Simpson: Notas Presidenciales sobre la Economía del Comportamiento». Nada es Gratis. Consultado el 9 de octubre de 2017.

- ↑ Gimeno, Rebeca (10 de octubre de 2017). «Le damos demasiada importancia al presente (y eso es un error): este Nobel explica por qué». EL PAÍS RETINA. Consultado el 10 de octubre de 2017.

Enlaces externos[editar]

- Richard H. Thaler, Misbehaving: The Making of Behavioral Economics, editor-imprenta 'Penguin UK', 2015, ISBN 0141966157 y 9780141966151, 432 páginas (texto parcial en línea).

- Misbehaving: The Making of Behavioural Economics by Richard H Thaler review – why don’t people pursue their own best interests?, The Guardian, 4 de julio de 2015.

- Currículum vítae www.nber.org/vitae/vita507.htm

- Home page en la Universidad de Chicago

- Richard H. Thaler; Faculty & Reserach. The University of Chicago Booth of Business.

- Artículo: Exuberance is rational

French

French Deutsch

Deutsch